「そろそろ引退後のことも考えないといけない。でも、自社株や事業の引き継ぎをどう設計すればいいのか分からない」

こうした不安を抱えながら、日々の経営に追われて事業承継の準備が後回しになっている経営者の方は少なくありません。

実際の事業承継では、次のような制度や選択肢が複雑にからみ合います。

- 事業承継税制による「相続税・贈与税の納税猶予」

- 小規模宅地等の特例による「事業用土地の評価減」

- 自社株を会社に買い取ってもらい、配当課税・譲渡課税を使い分ける方法

- 遺留分の「固定合意」「除外合意」による、きょうだい間トラブルの予防

問題は、これらを「バラバラに」使うと、どこかで歪みが出ることです。

東京都新宿区の家族信託・相続専門「司法書士シエン」では、会社法・相続・民法改正(遺留分の合意制度)などの法的視点に加え、税理士などの専門家と連携しながら、経営者の方と一緒に「会社を守り、家族も守る」事業承継プランを設計しています。

このページでは、特に「自社株」と「税金」と「遺留分」の三つがからむ場面に焦点を当て、制度の要件や税率のイメージも含めて、経営者の方が判断しやすいように整理してご説明します。

こんな悩みはありませんか?

- 自社株の評価が高く、相続税や贈与税を払えるか不安

- 後継者には株を集中させたいが、他のきょうだいの遺留分が気になって動けない

- 工場や店舗など「事業用の土地」の相続税評価が重く、何をどう減らせるのか分からない

- 納税のために株や土地を手放すのは本末転倒に思える

- 事業承継税制や小規模宅地等の特例があると聞くが、自社に合うのか判断できない

- 税金だけでなく、きょうだい仲が壊れないように配慮したい

これらは「別々の悩み」に見えますが、実はすべて「自社株・事業用不動産・遺留分をどう設計するか」という一つのテーマにつながっています。

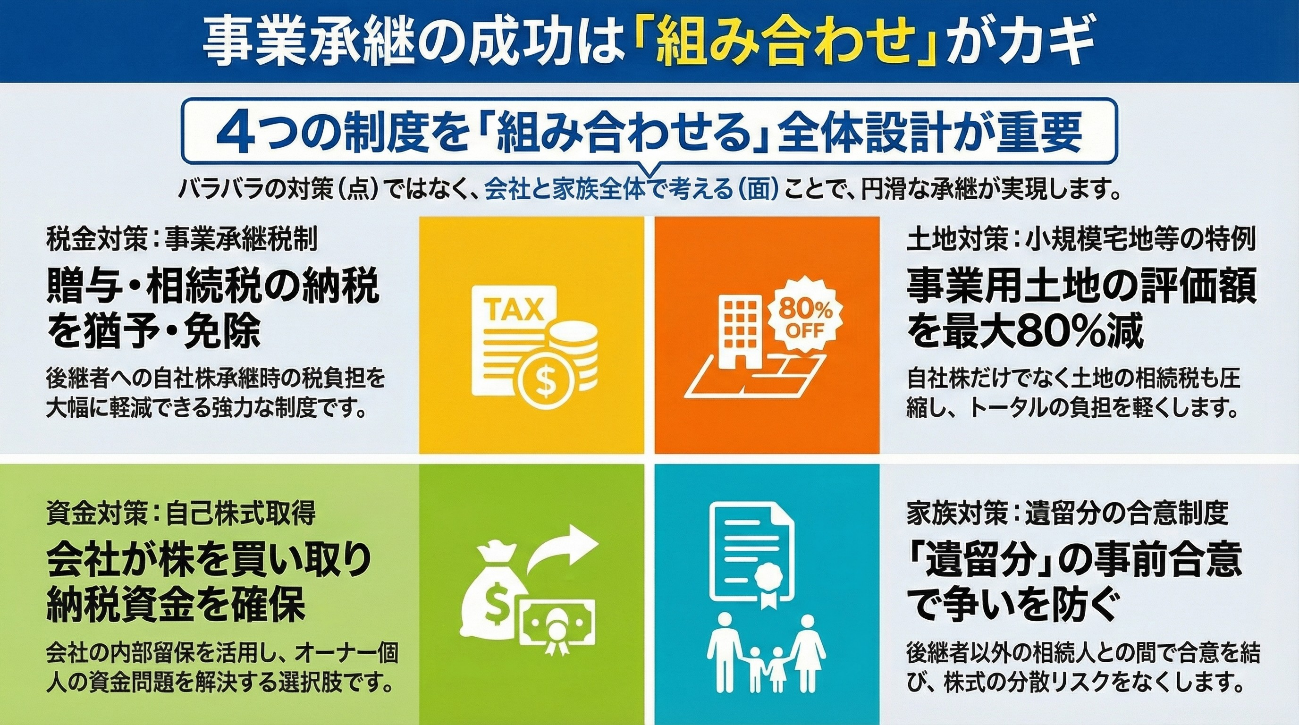

事業承継で押さえておきたい4つの柱

事業承継を考えるとき、最低限押さえておきたい柱は次の4つです。

- 事業承継税制(相続税・贈与税の納税猶予)

- 小規模宅地等の特例(事業用宅地の評価減)

- 自社株を会社に買い取ってもらう方法(自己株式取得とみなし配当)

- 遺留分の「固定合意」「除外合意」によるトラブル予防

以下では、特にご要望の多い 3・4・5(=上の①〜③)を、要件と税率イメージを含めてもう一歩踏み込んで解説します。

事業承継税制(相続税・贈与税の納税猶予)の要件と税率イメージ

何がどれだけ軽くなるのか(税率のざっくり感)

通常、自社株(非上場株式)を相続・贈与で引き継ぐと、

- 相続税:最大55%(課税価格が高い層)

- 贈与税:最大55%

といった高い税率がかかり得ます。事業承継税制の「特例措置」を使うと、一定の要件を満たす株式については、

- 相続税・贈与税の100%が「猶予」

- 将来にわたり要件を満たせば、最終的に「免除」もあり得る

という扱いになり、実質的に「自社株部分については、相続税・贈与税の負担をほぼゼロに近づける」

ことも可能になります(もちろん他の財産にかかる税は別途発生します)。

主な要件(ざっくり)

細かい条件はたくさんありますが、現場で重要になる要件をざっと挙げると、次のようなイメージです。

【会社側の要件(中小企業であること など)】

- 資本金や従業員数などから「中小企業」に該当すること

- 上場会社ではないこと

- 風俗営業など一定の業種は対象外

【先代経営者(現オーナー)の要件】

- 会社の筆頭株主(原則として議決権の過半数を保有)であること

- 長年、会社の代表者として経営に携わってきたこと

【後継者(認定承継者)の要件】

- 承継後、代表取締役になること

- オーナーと一定の親族関係(子・孫・親族外承継の場合もあり得るが別途要件)

- 承継後も会社の株式を一定割合以上持ち続けること

【手続・継続要件】

- 事前に「特例承継計画」を作成し、期限内に都道府県へ提出していること

- 相続・贈与の後も、一定期間ごとに継続届を提出すること

- 原則として事業を継続していること(雇用に関する要件は緩和されていますが、一定の説明が必要になる場合があります)

これらを満たしたうえで、

- 贈与税の納税猶予(生前に株を贈与する場合)

- 相続税の納税猶予(死亡時に株を相続する場合)

のいずれか、または両方を組み合わせて使う形になります。

税負担イメージの比較(ごく簡略化した例)

例えば、

- 自社株評価:8,000万円

- 他の財産:2,000万円

- 相続税の課税総額:仮に2,000万円とします(数字はイメージです)

【通常の場合】

- 自社株8,000万円にもフルに相続税がかかる

→ 税率構造によっては、この2,000万円の多くが「自社株が原因」で発生

【事業承継税制を使った場合】

- 自社株8,000万円分については、相続税が「猶予」

- 他の財産2,000万円分に対する相続税だけを納付

となるため、「納税額そのもの」と「納税タイミング」が大きく変わります。

※最終的に株を売却したり、要件から外れたりした場合には、猶予された税額の一部・全部を納める場面もあります。ここは税理士とセットで慎重に設計するポイントです。

小規模宅地等の特例(事業用宅地)の要件と税負担イメージ

どれくらい評価が下がるのか

小規模宅地等の特例は、簡単に言うと「一定の条件を満たした土地について、相続税の評価額を大幅に圧縮できる」制度です。

事業用宅地の場合、代表的には

- 評価減の割合:最大80%減(=評価額が5分の1になるイメージ)

- 面積の上限:400㎡まで

という枠組みが用意されています。

例えば、

- 事業用の土地:路線価評価 6,000万円

- 他の財産:4,000万円

というケースで、事業用宅地にこの特例を使い、80%減が適用されたとすると、

- 土地の評価:6,000万円 → 1,200万円(▲4,800万円)

となり、相続税の課税ベースが4,800万円圧縮されます。相続税の実効税率が20%前後だとすると、

「税金として約1,000万円前後違ってくる」といったことも十分起こり得ます(あくまでイメージです)。

事業用宅地として特例を使う主な要件(イメージ)

【土地の要件】

- 被相続人が事業で使っていた土地(工場・店舗・事務所など)

- 事業の用に供されていた部分が対象

【相続人の要件】

- その事業を引き継いで継続する人が取得すること

- 一定期間(相続開始から原則3年)その土地を事業で使い続けること

【その他の注意点】

- 居住用の土地や貸付事業用の土地との組み合わせで、面積上限の配分が変わる

- 法人名義の土地ではなく、あくまで「被相続人個人名義」の土地が対象

ここで重要なのは、「誰がどの土地を相続するか」という設計と、「自社株を誰がどの程度引き継ぐか」

をセットで考えることです。

事業承継税制との組み合わせによる税負担イメージ

先ほどの例を少しアレンジして、

- 自社株評価:8,000万円

- 事業用宅地(工場用地):6,000万円

- その他の財産:2,000万円

合計1億6,000万円の財産があるとします。

【何も使わない場合】

- 1億6,000万円全体が課税ベース

→ 相続税の累進構造により、税額はかなり重くなり得る

【事業承継税制+小規模宅地等の特例を組み合わせた場合】

- 自社株8,000万円:事業承継税制により相続税を猶予

- 土地6,000万円:小規模宅地等の特例により 1,200万円評価に圧縮

- その他2,000万円:通常どおり

結果として、

- 課税ベースは 1,200万円+2,000万円=3,200万円が中心

- 自社株部分の税は「猶予」され、土地部分も評価減のおかげで税率区分が下の層に落ちる

という構造になり、税負担と納税資金準備の見通しが、通常ケースと比べて大きく変わります。

自社株を会社に買い取ってもらう方法

(自己株式取得・みなし配当)の要件と税率イメージ

どんな場面で使う手段か

自社株を会社に買い取ってもらう(自己株式の取得)方法は、

- 納税資金・老後資金をオーナー側で確保したい

- 事業に関与しないきょうだいの株だけ会社が引き取り、株主を整理したい

- 後継者が議決権を握りやすい構成に整えたい

といったときに選択肢として検討される手段です。

会社側の要件・手続き(ざっくり)

- 自己株式の取得は「配当可能額」の範囲内で行う必要がある

- 原則として株主総会の決議(特別決議)や取締役会決議が必要

- 取得する株数・取得対価・期間などを決めておく必要がある

- 財務内容を悪化させ過ぎる取得は、金融機関や取引先との関係に影響し得る

つまり、「会社に余力があるか」「どこまでなら取れるか」を、決算書・資金繰り・銀行との関係を踏まえて慎重に判断する必要があります。

売る側の税務イメージ(みなし配当と譲渡所得)

会社が株主から株式を買い取るとき、売る側には

- みなし配当として扱われる部分

- 株式の譲渡所得として扱われる部分

が生じる可能性があります。

【みなし配当部分】

- 会社の「内部留保」(資本等取引の仕組みによりますが)の払い戻しとみなされる部分

- 原則「配当所得」として課税

- 非上場株式の場合、総合課税となり、他の所得と合算して課税(最高税率55%近くになる層もあり得る)

【譲渡所得部分】

- 株式の取得価額との差額に対して「株式譲渡所得」として課税

- 原則として申告分離課税で、所得税15%+住民税5%+復興特別所得税(合計約20.315%)

となるのが一般的なイメージです。

つまり、

- みなし配当部分:人によっては最大55%近い実効税率

- 譲渡所得部分:原則20.315%

となり、どの程度が「配当」とされ、どの程度が「譲渡」とされるかで、トータルの税負担が大きく変わってきます。

この振分けは、会社の資本構成・利益剰余金の額・取得価額との関係などから、税理士が計算することになります。

ごく簡単な数値イメージ

例えば、

- ある株主が、自社株を会社に1,000万円で売却

- そのうち、税務上 600万円がみなし配当、400万円が譲渡所得と判定された

とします(あくまでイメージです)。

その株主の他の所得状況によりますが、

- みなし配当600万円部分:

所得税・住民税を合わせた実効税率が仮に30%だとすると、税額は約180万円 - 譲渡所得400万円部分:

20.315%課税だとすると、税額は約81万円

合計すると、

- 税額:約261万円(1,000万円受け取って、手取りは約739万円)

というイメージになります。もちろん、実際には

- その人の他の所得

- 株の取得価額

- 保有期間

などによって数字は変わりますが、

「同じ1,000万円の売却でも、配当として扱われるのか、譲渡として扱われるのかで税額が大きく変わる」という構造だけは押さえておくと、制度のイメージがつかみやすくなります。

遺留分の「固定合意」「除外合意」で

きょうだい間の争いを事前にコントロールする

上記のように税制を駆使しても、最後に「遺留分侵害額請求」で崩れてしまうケースがあります。そこで活用を検討したいのが、民法改正で導入された

- 遺留分に関する『固定合意』

- 遺留分に関する『除外合意』

です(いずれも家庭裁判所の許可が必要)。

- 固定合意:

将来の遺留分の金額を、あらかじめ○○円と「固定」しておく合意 - 除外合意:

特定の財産(自社株など)を、遺留分の計算から「除外」する合意

これらを使うことで、

- 後継者側:自社株を安心して集中させやすくなる

- 他のきょうだい側:自分の取り分が事前に見える

という状態を作りやすくなります。

制度をどう組み合わせるか:実務の進め方

ここまでの内容を、実務の流れに落とし込むと、次のようになります。

- 株主構成・自社株評価の大まかな把握

- 事業用宅地・自宅・賃貸不動産などの棚卸し

- 家族構成と、それぞれの生活状況・希望の確認

- 後継者は誰か

- いつ頃、どのような形でバトンタッチしたいか

- 第三者承継(M&A)を視野に入れるかどうか

- 事業承継税制を使うパターン/使わないパターン

- 小規模宅地等の特例をどの土地に使うか

- 自己株式取得で株主整理・納税資金確保をするか

- 遺留分の固定合意・除外合意を検討するか

- 具体的な税額試算

- 借入・保証の整理

- 会社の資金繰りへの影響チェック

- 家族会議での説明・合意

- 遺言書・信託契約書・合意書などの作成

- 株主総会・取締役会議事録・定款変更・登記

- 家庭裁判所への遺留分合意の許可申立て

この一連の流れを、経営者お一人で構想・実行するのは相当な負荷です。

そこで専門家が入り、「整理役」「翻訳役」「段取り役」として伴走していくことに意味があります。

事例イメージ

※実際のご相談を参考に、一部内容を加工したイメージ事例です。

事例1:新宿区の製造業A社

事業承継税制+小規模宅地+固定合意を組み合わせたケース

- 60代社長が自社株のほとんどと工場用地を個人名義で保有

- 長男が後継予定、長女・次男は会社に関与していない

- 自社株については、長男を後継者とした事業承継税制の適用を検討

- 工場用地については、小規模宅地等の特例で評価額を大幅に圧縮

- 長女・次男との間で「遺留分の固定合意」を結び、将来の請求額を事前に合意

結果として、

- 長男は議決権をしっかり握りつつ、株と土地にかかる税負担の見通しを持てた

- 長女・次男も「自分たちの取り分」が具体的な金額で見えたことで、承継に納得感を持てた

事例2:中野区のサービス業B社

自己株式取得+除外合意で株主整理を行ったケース

- 創業オーナーが自社株70%、長男20%、長女10%を保有

- 長男は事業にフルコミット、長女は別の仕事で会社には関与しない方針

- 会社の内部留保に余裕があることから、長女の10%を会社が買い取る(自己株式取得)

- 長女は自社株の代わりに現金を受け取り、その一部を老後資金に充てる設計に

- さらに、自社株について「遺留分の除外合意」を行い、長女の遺留分は預貯金等で満たすことを合意

結果として、

- 株主はオーナー+長男+会社に整理され、議決権構成がシンプルになった

- 長女も、「株主として口出しする立場ではなく、代わりに確実な現金を受け取った」という納得感を得た

事例3:杉並区の小売業C社

贈与税納税猶予+小規模宅地を組み合わせた長期的な承継計画

- 50代のオーナーで、まだ引退まで時間がある

- 商店街の店舗と自宅が近接しており、どちらも将来の相続税評価が気になる状態

- まずは贈与税の納税猶予を使って、毎年少しずつ子どもに株を移し、後継者として育成

- 並行して、小規模宅地等の特例を見据え、自宅と店舗の名義・利用状況を整えておく

- 将来、相続が発生した際には、残りの株を相続税の納税猶予で引き継ぎ、自宅・店舗にはそれぞれ適切な特例を適用

結果として、

- 「ある日突然すべてを相続する」のではなく、10年以上かけて段階的に承継

- 後継者も、時間をかけて「経営者としての自覚」と「家族の理解」を育てることができた

司法書士シエンにご相談いただくメリット

- 会社法・商業登記・相続・家族信託を横断した「骨組み設計」ができる

- 事業承継税制・小規模宅地等の特例・自己株式取得・遺留分合意など、複数の制度を「全体像」の中で整理

- 税理士・社労士・保険・金融機関などと連携し、「机上のプラン」で終わらない実行支援

- 経営者とご家族それぞれの本音を丁寧にお聞きし、「会社を守りたい気持ち」と「家族の公平感」の両立を目指す

税額の具体的な試算や各制度の適用可否の最終判断は税理士の専門領域になりますが、司法書士としての立場から、

- どの制度を組み合わせると法的に安全か

- どの順番で手続きを進めると無理がないか

という視点で、事業承継の道筋を一緒に描いていきます。

ご相談方法(対面/オンラインをお選びいただけます)

- 東京都近郊の方:新宿区の事務所にて、対面でのご相談が可能です。

- 遠方の方・お忙しい方:オンライン(Zoom等)で、全国からご相談いただけます。

「うちの会社の場合、事業承継税制・小規模宅地・自己株式取得・遺留分合意のうち、何が使えそうかだけでも知りたい」

という段階でも構いません。

まずは一度、第三者の専門家と一緒に、自社株・土地・遺留分を含めた事業承継の全体像を棚卸ししてみませんか。

事業承継・自社株対策・後継者育成についてお悩みの経営者の方は、どうぞお気軽にお問い合わせください。

電話で相談

「ホームページを見た」とお伝えください

受付 9:00〜17:00(平日)

メールで相談

必要事項をご記入の上、送信してください

24時間受付

LINEで相談

友だち追加後、メッセージを送信してください

24時間受付