【はじめに:現金で残すか、生命保険で残すか迷っている方へ】

「現金でそのまま残すより、生命保険にしておいた方が相続税的にお得なのかな?」

「非課税枠ってよく聞くけれど、うちの場合はいくらまで大丈夫なんだろう?」

相続や生前対策のご相談の中でも、「生命保険を相続税対策としてどう使うか」というテーマは、特にご質問が多い分野です。

東京都新宿区の家族信託・相続専門の司法書士事務所「司法書士シエン」では、遺言・家族信託・生前贈与とあわせて、生命保険の「非課税枠」や「受取人の指定」をどう設計すると、ご家族にとってムダが少なく、争いの起きにくい形になるかを一緒に整理していきます。

- 生命保険が相続税対策になる仕組み

- 「500万円×法定相続人」の非課税枠の考え方

- 受取人の指定で何が変わるのか

- 現金で残す場合と生命保険で残す場合の違い

を、できるだけ専門用語を減らしながら解説していきます。

※具体的な税額計算は税理士の業務となるため、必要に応じて提携税理士をご紹介しながらサポートいたします。

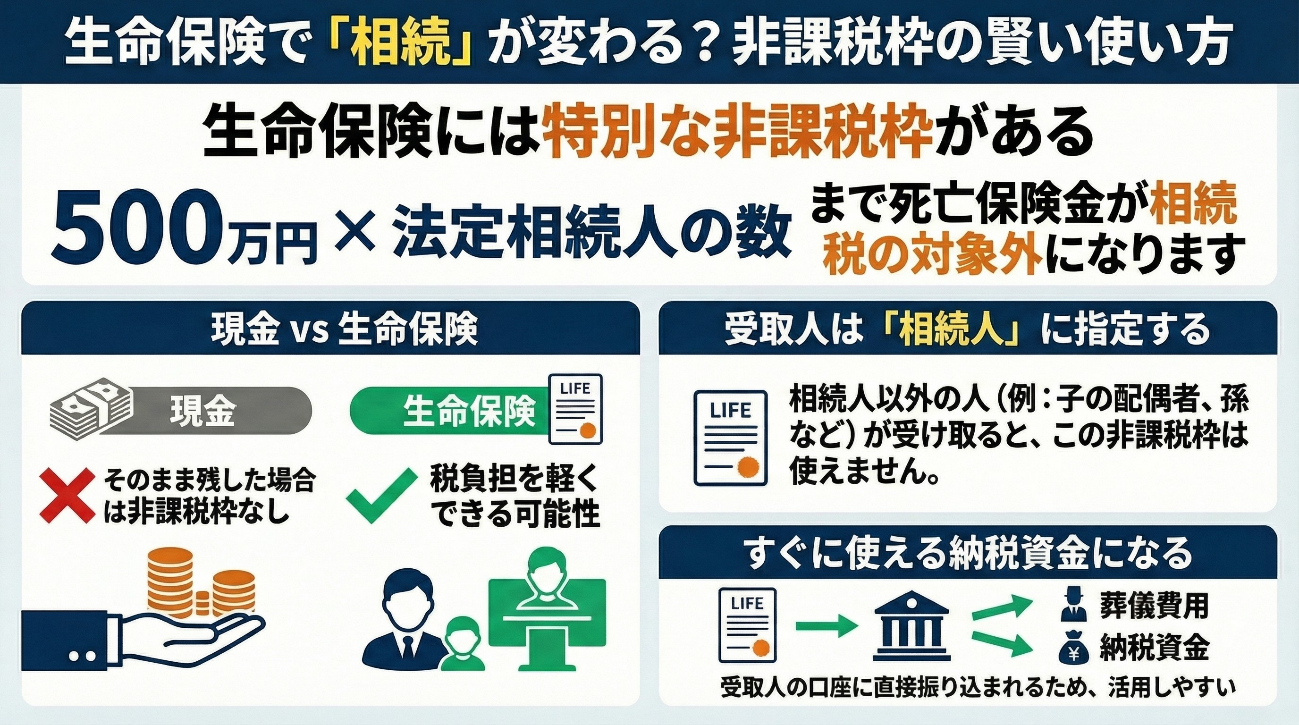

生命保険が「相続税対策」と言われる理由

まず前提として、死亡保険金は「みなし相続財産」とされ、基本的には相続税の対象になります。

ただし、相続人が受け取る死亡保険金については、次のような非課税枠が用意されています。

生命保険金の非課税枠= 500万円 × 法定相続人の数

たとえば、配偶者と子ども2人の合計3人が法定相続人であれば、

500万円 × 3人 = 1,500万円

までの死亡保険金は、相続税の計算から除くことができます。

現金で1,500万円をそのまま残した場合には、もちろんこうした「保険専用の非課税枠」はありません。

ここが「現金で残すより、保険の方が有利になりやすい」と言われる大きな理由です。

「500万円×法定相続人」の非課税枠の基本

(1)非課税枠の計算のしかた

非課税枠は、相続人全員が受け取った死亡保険金の「合計額」に対して適用されます。

- 法定相続人が2人

- 死亡保険金が合計1,000万円

であれば、

- 500万円×2人=1,000万円の非課税枠の範囲内なので、死亡保険金は相続税の対象になりません。

「一人あたり500万円」ではなく、

「その相続における保険全体で上限○○万円」という考え方だということです。

(2)誰が法定相続人としてカウントされるか

非課税枠の「法定相続人の数」は、民法上の法定相続人をベースに数えます。

- 相続を放棄した人がいても、「放棄がなかったもの」として人数に含めて計算する

- 養子がいる場合は、法定相続人に含められる養子の人数に上限がある

(実子がいる場合は養子1人まで、実子がいない場合は2人まで)

といった細かいルールがあります。

(3)非課税枠が使えるのは「相続人が受け取る場合のみ」

注意したいのは、非課税枠は「相続人が受け取る死亡保険金」にしか適用されない点です。

- 相続人以外(たとえば、お嫁さんや内縁の配偶者など)が受取人になっている場合

- その人が受け取った死亡保険金には、原則としてこの500万円×法定相続人の非課税枠は使えない

「節税のつもりで孫を受取人にしたら、かえって不利な課税になる」というケースもあるため、

受取人の設定は慎重に考える必要があります。

現金で残す場合と生命保険で残す場合の違い

「結局、現金で残すのと比べて何が違うの?」という視点で整理してみます。

〈生命保険で残すメリット(一般的な傾向)〉

- 相続税の非課税枠を使える

→ 500万円×法定相続人の分は、相続税の計算から除外できる可能性があります。 - 納税資金・葬儀費用を確保しやすい

→ 死亡保険金は、受取人の口座に直接振り込まれるため、当面の生活費や葬儀代・納税資金として使いやすい性質があります。 - 分けやすい財産になる

→ 不動産だけが大きな財産だと、誰が家を引き継ぐかで揉めやすくなりますが、生命保険という「現金に近い財産」があると、遺産分割のバランス調整に使いやすくなります。

〈一方で、生命保険ならではの注意点〉

- 年齢や健康状態によっては、希望する保険に加入できない・保険料が高くなる

- 長期間の保険料負担が、家計の負担になることがある

- 金利環境によっては、純粋な「運用商品」としては魅力が薄いケースもある

「とりあえず節税になるから」と保険だけを増やしてしまうと、肝心の生活資金や老後資金が不安定になることもあります。

大事なのは、「節税額」だけを見るのではなく、家計全体・相続全体のバランスを見ながら決めることです。

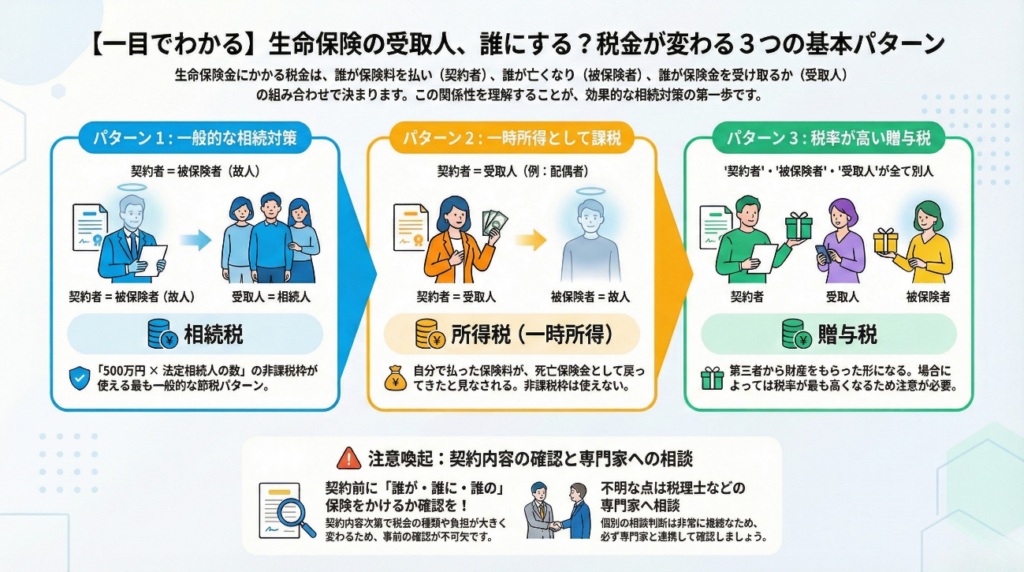

受取人の指定で課税関係が変わる?基本の考え方

生命保険の税金は、「契約者(保険料を払う人)」「被保険者(万一のとき対象となる人)」「受取人(お金を受け取る人)」の組み合わせで変わります。

代表的なパターンだけ、イメージとして押さえておきましょう。

- 契約者=被保険者(亡くなった方)、受取人=相続人

・税金の種類:相続税

・非課税枠「500万円×法定相続人」が使える - 契約者=受取人(たとえば配偶者)、被保険者=亡くなった方

・税金の種類:所得税(一時所得)

・相続税の非課税枠は使えない - 契約者=第三者(たとえば親)、被保険者=子、受取人=孫

・税金の種類:贈与税

・税率が重くなる場合もある

「誰が保険料を払ってきたか」「誰が受け取るか」によって税目が変わるため、

- 保険会社のパンフレットどおりに契約してよいのか

- 既にある契約をそのままにしてよいのか

を一度整理しておくと安心です。

※個別の契約ごとの税務判断は非常に細かく、税務調査での指摘も増えている分野です。具体的な税額や税目の判定は、必ず税理士と連携して確認します。

よくある注意点・失敗パターン

ここでは、実務でよくお見かけする「もったいない・危ない」パターンを挙げておきます。

(1)相続人以外を受取人にして非課税枠を使えていない

- 次男のお嫁さんや、内縁の配偶者だけを受取人にしていた

- 結果として、「500万円×法定相続人」の非課税枠がほとんど使われていなかった

というケースがあります。

「その人に残してあげたい」というお気持ちは大切ですが、相続人にある程度の保険金を振り分けておくことで、非課税枠をフル活用できる場合があります。

(2)受取人が先に亡くなっていて、変更していない

昔契約した保険で、

- 「妻」を受取人にしていたが、妻が先に亡くなり、そのまま放置されている

- 受取人が誰になるのか、家族も保険会社も把握していない

というケースもあります。

受取人が死亡している場合の取り扱いは、契約内容や約款によって変わります。

高齢になってきた段階で、一度「受取人が今どうなっているか」をチェックしておくことが大切です。

(3)保険金の分け方と遺産分割のバランスが悪く、争いの火種になる

- 長男だけが高額の死亡保険金を受け取っているのに、遺産分割協議ではそれが考慮されていない

- 「兄だけ優遇されている」と不満がくすぶったまま相続が終わる

といったご相談も少なくありません。

生命保険金は「原則として遺産分割の対象外」とされることが多い一方で、実際には他の財産とのバランスを考えながら遺産分割を行わないと、感情面のトラブルにつながります。

こんな方は生命保険の活用を検討したい

次のような方は、生命保険の非課税枠をどう使うか、一度整理しておく価値があります。

- 自宅と預金が主な財産で、相続人が複数いる方

- 相続税が「かかる・かからない」の境目くらいの資産規模の方

- 事業をされていて、会社の株式の評価が高めの方

- 再婚・前妻の子どもなど、家族関係が少し複雑な方

- 将来の納税資金を確保しておきたい方

生命保険だけを単独で考えるのではなく、

- 遺言

- 家族信託

- 贈与

- 不動産の活用

など、他の生前対策と組み合わせることで、「税金」と「家族の気持ち」の両方にとってバランスのよい設計が可能になります。

司法書士シエンにご相談いただくメリット

司法書士シエンでは、

- 司法書士としての法的な安全性

- 1級ファイナンシャル・プランニング技能士としての資産・キャッシュフローの視点

- 家族信託・遺言・贈与などを組み合わせた「仕組みづくり」のノウハウ

を組み合わせて、「生命保険だけに偏らない」相続税対策をご提案しています。

- 特定の保険商品を販売する立場ではなく、中立的な立場で必要性を一緒に検討する

- 必要に応じて、提携税理士・保険担当者と連携し、具体的な税額試算や商品選びをサポートする

- 「税金」「家族関係」「将来の生活費」の三つのバランスを意識したプランニング

を大切にしています。

ご相談のご案内(対面・オンラインどちらも可能です)

相続税対策として生命保険をどう活用するかは、ネットの記事だけでは判断しづらいテーマです。

- うちの家族構成で、非課税枠はいくらになるのか

- すでに入っている保険を、このまま続けてよいのか

- 遺言や家族信託とどう組み合わせると、より安心なのか

といった点を、実際の財産状況や家族関係をお伺いしながら、一緒に整理していきましょう。

司法書士シエンでは、

- 東京都新宿区の事務所での対面相談

- 全国どこからでもご利用いただけるオンライン相談(Zoom等)

の両方に対応しております。

「とりあえず話を聞いてみたい」という段階でも構いません。

お問い合わせフォーム・お電話・LINEから、お気軽にご連絡ください。