Author Archive

新NISAがさらに進化!知らないと損する、今後の3つの大きな変更点

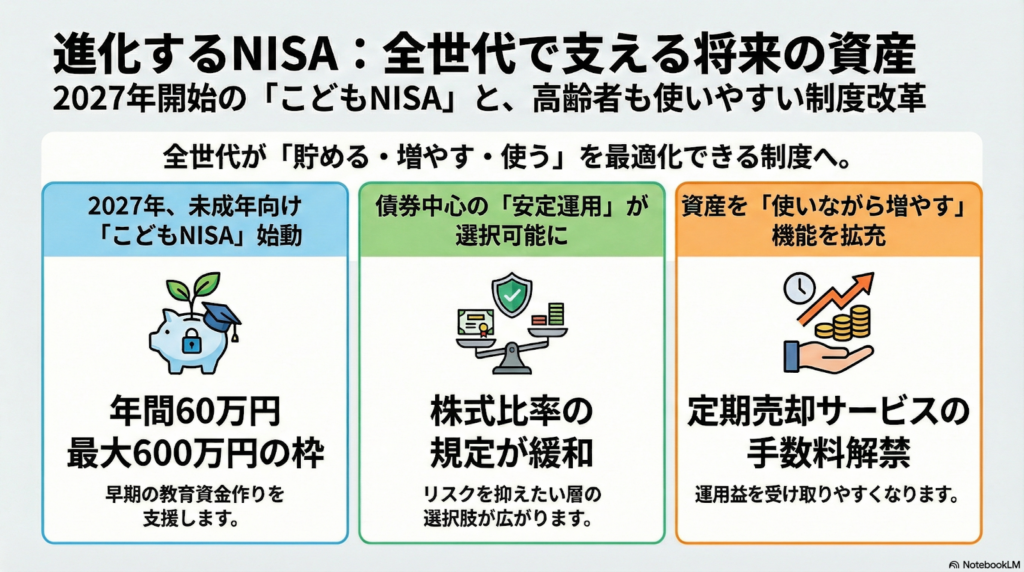

2024年に始まった新しいNISAは、多くの人々の資産形成の強力な味方として注目を集めています。しかし、その進化はまだ止まりません。NISAは、人生の始まり(こどもNISA)から、安定運用期(債券投信)、そして資産活用期(定期売却)まで、あらゆるステージを支える生涯の資産パートナーへと進化を遂げようとしています。

1. ついに始まる!未成年もNISAが使える「こどもNISA」

2027年から、ついに18歳未満の未成年者も自身のNISA口座を持てるようになります。これは「こどもNISA」と呼ばれる制度で、子供の将来に向けた資産形成の新たな選択肢となります。早期から資産形成を始めることで教育資金などを準備しやすくなるだけでなく、子供が投資を通じて経済や社会の動きを学ぶ絶好の機会にもなるでしょう。

この制度の最大の魅力は、何と言っても「時間」を味方につけられる点です。若いうちから複利の力を活用することで、将来の教育資金や独立資金を効率的に準備できます。

制度の具体的な内容は以下の通りです。

- 対象枠: つみたて投資枠

- 年間投資枠: 60万円

- 非課税保有限度額: 600万円

これらの上限額が通常のNISAより低く設定されているのは、「富裕層優遇」という批判を招かないようにするための配慮です。

また、引き出しには一定の条件があります。12歳以上18歳未満の子供が資金を引き出すには、教育資金など本人のための利用であること、そして本人の同意が必要です。18歳になると、この口座の資産は通常のNISA口座へと引き継がれます。

2. 高齢者や安定志向の人に朗報!「債券中心」の積立投資が可能に

新NISAの「つみたて投資枠」で購入できる投資信託の対象が、さらに広がります。

これまでのルールでは、金融庁の指定した指数に連動する投信以外は、株式の比率が50%を超えている必要がありました。このルールは、2024年4月をめどに緩和される予定で、債券の比率が50%を超える投資信託も対象に含まれるようになります。

この変更は、特に重要な意味を持ちます。株式に比べて価格の変動が緩やかな債券を中心とした運用が可能になるため、退職後の世代や、より安定した運用を求める保守的な投資家にとって、NISAを活用するための新たな選択肢が生まれるのです。

3. 「出口戦略」の悩みを解消。計画的な資産の受け取りが可能に

長寿時代においては、資産を「運用しながら取り崩す」という考え方がますます重要になります。この「出口戦略」を賢く実行する鍵が、投資信託の定期売却サービスです。これは、一度に全額を売却して市場の下落リスクに晒されることを避け、年金のように毎月定額を受け取ることで、計画的かつ安定的なキャッシュフローを生み出す手法です。

しかし、これまでこのサービスは一部の金融機関でしか提供されていませんでした。その背景には、つみたて投資枠において金融機関がこのサービスの手数料を顧客から徴収できなかったため、導入コストに見合わないという課題がありました。

今回の改革では、この定期売却サービスに関する手数料が認められることになります。これにより、サービスを提供する金融機関が増え、投資家は退職後の生活資金などを計画的に受け取りやすくなることが期待されます。NISAを使った資産形成の「出口」が、より身近で現実的なものになるでしょう。

結論

子供時代の資産形成のスタートから、現役世代の安定運用、そして退職後の計画的な資産活用まで、NISAは個人のライフステージに寄り添う、より包括的な制度へと進化します。あなたとあなたの家族は、この新しいチャンスをどう活用しますか?

執筆者情報

司法書士シエン

東京都新宿区北新宿1丁目8番22号斎藤ビル102

坂大一雄(ばんだい かずお)

・司法書士

・1級ファイナンシャルプランナー

・上級相続診断士

・民事信託士

相続・遺言・家族信託を中心に、「法」と「お金」の両面から、

ご家族が円満に次の世代へバトンを渡せるようお手伝いしています。

坂を負う人にまず寄り添い、大切な想いを明日の形へつなぐ司法書士(文鳥をこよなく愛しています)。

東京都新宿区・中野区を中心に、司法書士/1級ファイナンシャル・プランニング技能士/民事信託士/上級相続診断士の4つの視点を持つ専門家として活動しています。

法務と資金計画の両面から、ご家族の「安心」と「納得」をワンストップでサポート。対面相談を大切にしつつ、オンラインで「東京の実家・不動産」に関する全国からのご相談にも対応しています。

相続・生前対策は、ご家族ごとの状況整理が解決への第一歩です。

対面でのご相談はもちろん、遠方にお住まいで「東京での手続きが必要」という方も、まずは初回30分無料相談をご利用ください。専門家がワンストップで伴走いたします。

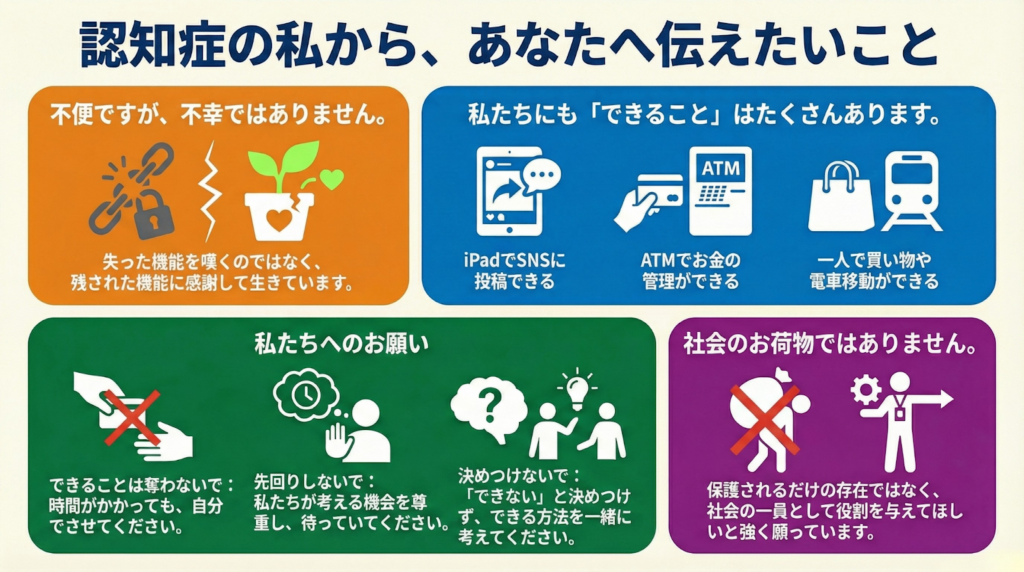

「うちの親、認知症かも?」と思ったら。家族が今日からできることまとめ

結論からお伝えします。

認知症は「特別な人だけの病気」ではなく、誰にでも起こり得る身近な状態です。

早い段階でサインに気づき、生活面と法的な備えをしておけば、

・ご本人の尊厳を守りながら

・お金や手続きのトラブルを減らし

・家族全体の負担も軽くする

ことができます。

「まだ様子見でいいか…」と先送りにせず、

チェックリストで現状を確認しつつ、必要なら医療機関と専門家(司法書士など)に相談する。

その一歩が、ご本人と家族のこれからを大きく変えます。

このコラムで分かること

・自宅でできる「認知症の初期サイン」チェックリスト

・日本で認知症が増えている現状と、なぜ他人事にできないか

・WHO(世界保健機関)が示す、認知症リスクを下げる生活習慣のポイント

・なぜ「社会とのつながり」が予防と生活の両方に大事なのか

・家族が「もしかして?」と思ったときの、具体的な次の一手

・判断能力が落ちたときに役立つ、成年後見制度など法的な備え

・東京都新宿区周辺で司法書士に相談する場合の流れ

1 認知症とは何か?「もの忘れ」との違い

認知症は、脳の神経細胞がダメージを受けることで、

記憶・判断・理解などの力が落ち、日常生活に支障が出ている状態を指します。

・年齢相応の「もの忘れ」

→ 昨日の夕食を思い出すのに時間はかかるが、ヒントがあれば思い出せる

・認知症による「もの忘れ」

→ 食事したこと自体を忘れてしまい、「まだご飯を食べていない」と言う

代表的な原因はアルツハイマー型認知症ですが、

脳血管障害(脳梗塞など)に伴うタイプなど、いくつか種類があります。

いずれにしても、「性格の問題」や「怠け」ではなく、医学的な理由がある状態です。

2 日本における認知症の現状

日本は世界有数の長寿国であり、認知症の人も増え続けています。

・2012年時点の認知症高齢者は約462万人

・2025年には約730万人(65歳以上の約5人に1人)が認知症と推計

・要介護になった主な原因の第1位が認知症

つまり、「自分の親は大丈夫」「うちの家系にはいないから関係ない」とは言い切れません。

いつ、誰の身に起きてもおかしくないからこそ、

・早く気づく

・早く備える

ことが重要になります。

3 「もしかして?」と思ったときのチェックリスト

ご家族が「最近ちょっとおかしいかも」と感じたとき、

感情的にならず、まずは客観的に状況を確認することが大切です。

下の項目を、できれば複数の家族でチェックしてみてください。

〔認知症の初期サインチェックリスト〕

・[ ] 同じことを何度も言ったり、聞いたりする

・[ ] 少し前の出来事(食事、会話など)を思い出せない

・[ ] 大事なもの(財布・通帳・鍵など)をよく失くす

・[ ] 今日の日付や曜日、今いる場所が分からなくなることがある

・[ ] 慣れた道でも迷うことがある

・[ ] 簡単な計算やお金の管理を間違えるようになった

・[ ] 趣味や楽しみにしていたことへの興味が薄れてきた

・[ ] 身だしなみや掃除への気配りが減ってきた

・[ ] 以前より怒りっぽい・疑い深いなど性格が変わったように感じる

・[ ] 家事や車の運転など、これまでできていた作業でミスが増えた

目安として、いくつも当てはまる項目がある場合は、

・早めにかかりつけ医や物忘れ外来を受診

・地域包括支援センターに相談

といった「専門機関への相談」を検討しましょう。

4 日常生活でできる認知症の備え

4-1 WHOが示すリスク低減のポイント

WHO(世界保健機関)は、認知症のリスクを下げるためのガイドラインを出しています。

難しいことは少なく、生活習慣病対策とほぼ共通です。

例

・バランスの良い食事(野菜・魚・オリーブオイルなどを意識)

・適度な有酸素運動(散歩、体操などを週数回)

・禁煙、節度ある飲酒

・糖尿病・高血圧・脂質異常症の治療・管理

・睡眠リズムを整える

「特別な脳トレ」よりも、

「体と心の健康をトータルで整える」イメージの方が近いです。

4-2 社会とのつながりを切らさない

近年の研究では、社会とのつながりが少ない人ほど、

認知症や要介護になるリスクが高いことも分かってきています。

おすすめの社会参加例

・趣味のサークルやスポーツ教室

・地域のサロン、シニア向けの交流会

・ボランティア活動

・地域包括支援センター主催の介護予防教室

東京都新宿区内でも、区が主催する高齢者向けの交流事業や、

地域包括支援センターを中心とした集まりがあります。

「歩いて行ける範囲で、参加しやすそうな場」を一緒に探してあげることが、

ご家族にできる大きなサポートです。

5 判断能力が落ちたときに困らないための法的な備え

認知症が進行し、判断能力が十分でないと見なされるようになると、

・預貯金の引き出し

・不動産の売却やリフォームの契約

・介護施設への入居契約

などが、ご本人の意思だけでは難しくなります。

そのときに助けになるのが成年後見制度です。

5-1 法定後見

・すでに判断能力が落ちている状態のときに利用

・家庭裁判所が後見人(支援者)を選ぶ

・後見人が、本人の財産管理や契約手続きなどを行う

5-2 任意後見

・まだ自分で判断できるうちに、「将来の自分の後見人」を契約で決めておく方法

・誰に、どこまで任せるかを自分で決められる

・公証役場で「任意後見契約公正証書」を作成しておく必要あり

実務では、

・親御さんの認知症が進行し、銀行窓口での手続きができなくなってから

慌てて法定後見の相談に来られるケースが少なくありません。

できれば、チェックリストの項目が気になり始めた段階で、

・任意後見

・家族信託(信託を使った財産管理の仕組み)

などを含めて、一度専門家に方向性を相談しておくと安心です。

6 よくある質問(FAQ)

Q1 日本には認知症の人がどれくらいいますか?

A1 2012年時点で約462万人、2025年には約730万人(65歳以上の約5人に1人)と推計されています。今後も増加が見込まれています。

Q2 「最近もの忘れが増えた=認知症」ですか?

A2 必ずしもそうではありません。加齢によるもの忘れと認知症では特徴が違います。気になる場合は、本コラムのチェックリストを参考にしつつ、かかりつけ医や物忘れ外来に相談してください。

Q3 認知症は予防できますか?

A3 完全に防ぐ方法はありませんが、生活習慣病の管理、運動、禁煙、社会参加などでリスクを下げられると考えられています。

Q4 親の財布の使い方や通帳管理が心配です。いつ相談すべきですか?

A4 簡単な計算をよく間違えるようになった、支払い忘れや二重払いが増えた、という段階は、まさに相談のタイミングです。医療機関とあわせて、成年後見や任意後見について司法書士にご相談ください。

Q5 成年後見制度を使うと、親のお金が自由に使えなくなりますか?

A5 後見人は家庭裁判所の監督のもとで、ご本人のために財産を管理します。家族であっても、「本人のため」でない支出は難しくなりますが、それはご本人の財産を守る仕組みでもあります。

Q6 東京以外に住んでいても、オンラインで相談できますか?

A6 オンライン面談で状況を整理し、必要に応じてお住まいの地域の専門家との連携を図ることも可能です。

7 不安を感じたら、まずやるべき3つのこと

1 客観的に状況を整理する

・このコラムのチェックリストを、1〜2週間ほど意識して付けてみる

・家族同士で、気づいた変化を共有する

2 医療・地域の窓口に相談する

・かかりつけ医、もの忘れ外来を受診

・新宿区などお住まいの自治体の地域包括支援センターに相談

3 法的な備えを専門家に相談する

・成年後見、任意後見、家族信託などの選択肢を整理

・相続や今後の生活費のことも含めてトータルで検討する

「どこから手をつけていいか分からない」という段階こそ、

専門家に状況整理だけでも手伝ってもらう価値があります。

8 司法書士への相談の流れ

司法書士シエンでは、認知症や判断能力の低下に関するご相談を、

相続・遺言・家族信託まで含めて総合的にお伺いしています。

1 初回ヒアリング(対面またはオンライン)

・ご本人の様子(医師の診断の有無、日常生活の変化)

・家族構成、財産の大まかな状況

・困っていること、将来の不安

2 状況整理とプランのご提案

・今すぐ必要な手続き(例えば法定後見申立て)

・将来に備えて今から準備できること(任意後見契約、家族信託、遺言など)

・それぞれのメリット・デメリット

3 必要書類と費用のご案内

・家庭裁判所に提出する書類一式の説明

・戸籍や診断書など、医療・行政とのやりとりの流れ

・おおよその費用と、進め方のスケジュール感

ご家族だけで悩みを抱え込まず、

「少し気になる段階」で一度ご相談いただくことで、

将来のトラブルを大きく減らすことができます。

執筆者情報

司法書士シエン

東京都新宿区北新宿1丁目8番22号斎藤ビル102

坂大一雄(ばんだい かずお)

・司法書士

・1級ファイナンシャルプランナー

・上級相続診断士

・民事信託士

相続・遺言・家族信託を中心に、「法」と「お金」の両面から、

ご家族が円満に次の世代へバトンを渡せるようお手伝いしています。

坂を負う人にまず寄り添い、大切な想いを明日の形へつなぐ司法書士(文鳥をこよなく愛しています)。

東京都新宿区・中野区を中心に、司法書士/1級ファイナンシャル・プランニング技能士/民事信託士/上級相続診断士の4つの視点を持つ専門家として活動しています。

法務と資金計画の両面から、ご家族の「安心」と「納得」をワンストップでサポート。対面相談を大切にしつつ、オンラインで「東京の実家・不動産」に関する全国からのご相談にも対応しています。

相続・生前対策は、ご家族ごとの状況整理が解決への第一歩です。

対面でのご相談はもちろん、遠方にお住まいで「東京での手続きが必要」という方も、まずは初回30分無料相談をご利用ください。専門家がワンストップで伴走いたします。

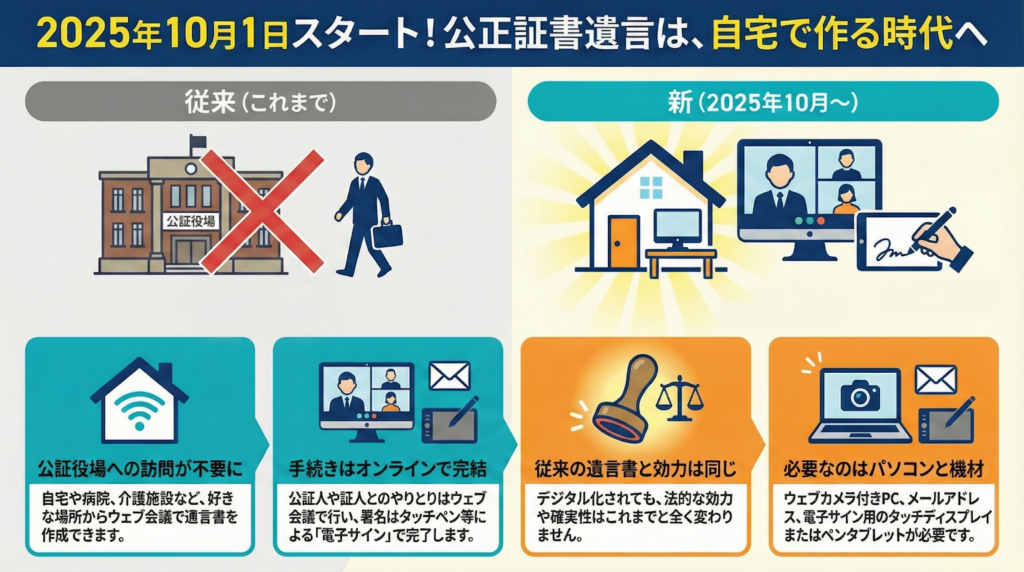

2025年10月スタート!オンライン公正証書遺言を自宅から作る前に必ず知っておきたい4つのポイント

公正証書遺言は、「残された家族の争いを防ぐ」という意味で、もっとも信頼性の高い遺言の形です。

2025年10月1日からは、その公正証書遺言を含む公正証書の作成手続きがデジタル化され、条件を満たせば自宅などからオンラインで作成できる制度が始まりました。

ただし、「オンライン=簡単・スピーディー」と思ってしまうと危険です。

結論からお伝えすると、

- 準備の負担や法的な注意点は「対面方式」とほとんど変わらない

- むしろ機材・環境・遺言能力の確認など、新たに気をつけるポイントが増えている

- 「オンラインでできるから、とりあえず軽く作っておこう」という感覚で臨むと、後で無効主張の火種になりうる

というのが専門家としての実感です。

この記事では、

- オンライン公正証書遺言が「どこまで便利」で「どこから大変」なのか

- どんな人に向いていて、どんな人はあえて対面方式を選んだほうがいいのか

- 有効な遺言にするために、今のうちから準備しておきたいこと

を、「意外と知られていない4つのポイント」に分けて分かりやすく解説します。

東京都新宿区周辺で終活・遺言を考えている方はもちろん、「地方の親の遺言をオンラインで作れないか」とお考えのご家族にも参考になる内容です。

1.オンラインでも「即日でサクッと」は無理。準備期間はこれまで通り必要

デジタル化と聞くと、

- 予約して

- その日にオンラインでつないで

- 1時間くらい話したら、その場で全部完了

というイメージを持たれる方が少なくありません。

ところが実務的には、準備にかかる時間は対面方式とほとんど変わりません。

公証人とのウェブ会議そのものは、対面と同じくおおむね1時間程度です。

しかし、その前に必要なプロセスはオンラインでも変わりません。

例えば、こんな流れです。

- どの財産を誰にどう引き継がせたいか、家族構成や思いを整理する

- 専門家(司法書士など)と相談しながら、遺言の方針・文案を固める

- 公証役場と日程調整を行い、必要書類を揃える

- 戸籍謄本・除籍謄本・住民票

- 不動産登記簿謄本

- 登記事項証明書、固定資産税評価証明書 など

- 戸籍謄本・除籍謄本・住民票

この「相談~文案作成~書類収集」に、少なくとも2週間~1か月前後かかるのが現実です。

実際、当事務所にご相談いただく方でも、

「急に体調を崩した親のために、1週間以内にオンラインで遺言を作りたい」

というご希望をいただくことがありますが、内容の検討や書類の取り寄せを考えると、オンラインだからといって劇的にスピードアップできるわけではありません。

オンライン公正証書遺言の一番のメリットは、

- 高齢や病気で外出が大変な方

- 公証役場までの距離が遠い地方在住の方

- 東京に住む子どもが、地方の親の遺言作成をオンラインでサポートしたい場合

といったケースで、移動の負担と時間を減らせることです。

「思い立ったらすぐ、その日中に作れる」というスピード感を期待すると、肩透かしを食う制度だと理解しておきましょう。

2.スマホ&カフェでは絶対NG。オンライン遺言には意外と厳しい「環境と機材」の条件

「Zoom会議みたいなものなら、スマホ片手にどこからでもできるのでは?」

ここが、多くの方が勘違いしやすいポイントです。

オンラインで公正証書を作成する“リモート方式”には、法務省・日本公証人連合会の資料でかなり細かい技術要件・環境要件が定められています。

代表的なものだけ挙げると:

- 使用できるのはパソコンのみ(スマホ・タブレットは不可)

- OSは Windows10/11 または最新3バージョン以内のMacOS

- Web会議に対応したカメラ・マイクが必要

- 電子サインを行うための

- タッチ入力ができるディスプレイ、または

- ペンタブレット+電子ペン

- タッチ入力ができるディスプレイ、または

- 参加するパソコンでメールを受信できること(招待URLや電子サイン用ファイルをやり取りするため)

さらに、場所の条件も見逃せません。

- 原則、自宅などの「個室」から参加すること

- カフェ・コワーキングスペース・病室の大部屋など、第三者の出入りがある場所はNG

- バーチャル背景は禁止。公証人がカメラ越しに「部屋の状況」を確認し、遺言者の意思決定に不当な影響を与える人物がいないかチェックする

要するに、

スマホ1台で、カフェからサクッとオンライン遺言――という使い方は制度の想定外です。

また、リモート方式は、

- 嘱託人(遺言をする本人など)がリモート利用を希望していること

- 公証人が「リモートでも本人確認・真意確認が十分にできる」と判断したこと

という要件を満たした場合に限られます。

さらに、2025年10月1日時点では、全国すべての公証役場で利用できるわけではなく、「指定公証人」のいる役場から順次スタートする予定です。

オンラインでの作成を希望する場合は、

- 自分のエリアでどの公証役場がリモート対応なのか

- 必要な機材を用意できるのか

を、早めに専門家経由で確認しておくとスムーズです。

3.デジタルでも「絶対に無効にならない」わけではない――最大の争点はやはり「遺言能力」

「公証人が関わる公正証書遺言なら、オンラインで作ればなおさら完璧に近いのでは?」

ここにも、注意すべき落とし穴があります。

公正証書遺言は、自筆証書遺言に比べると方式の不備で無効になるリスクは低いものの、

- 遺言者に「遺言能力」がなかった

- 証人の要件を満たしていなかった

- 公証人への口授(口頭で内容を伝えるプロセス)が足りないと判断された

といった理由で、裁判で無効と判断されることも実際にあります。

オンラインになっても、この基本構造は変わりません。

特に重要なのが「遺言能力」です。

- 遺言の内容を理解し、その結果を自分で判断できるだけの力があったか

- 認知症の進行状況や、服薬の影響で判断力が大きく落ちていなかったか

といった点について、医療記録(カルテ)や診断書をもとに相続開始後に争われる余地は、今後も残ります。

リモート方式では、公証人が画面越しに遺言者の様子を確認しますが、

対面よりも「その場の空気感」や細かな変化が伝わりにくいのは否めません。

オンラインで公正証書遺言を作る場合ほど、

- 必要に応じて主治医の診断書や意見書を用意しておく

- 遺言を作るに至った経緯や家族への思いを、別途「付言事項」やメモなどに残しておく

といった「証拠の積み増し」を意識しておくことが、将来の紛争予防として重要になってきます。

4.手続きは新しくても、裁判所が見るポイントは変わらない――最高裁判例が示す「真意重視」の考え方

オンライン公正証書遺言の法的効力は、紙で作成した従来の公正証書遺言と同じです。

- 家庭裁判所での「検認」は不要

- 原則として、形式面の不備で無効になるリスクは低い

といったメリットも、そのまま引き継がれます。

一方で、どのような場合に無効か、有効かという判断枠組みは、これまでの判例法理がそのまま活きてきます。

代表的なものとして、最高裁平成13年3月27日判決があります。

この判決では、

- 公正証書遺言作成の場に、本来は証人になれない人(相続人など)が同席していた

- それでも、法律上必要とされる証人2名は適格であり

- 同席していた人によって遺言内容が左右されたなどの「特段の事情」が認められない

という事情のもとで、遺言は有効と判断されました。

ここから読み取れる大切なポイントは、

裁判所は「形式だけ」を見ているわけではなく、

「遺言者の真意がきちんと反映されているか」を実質的に重視しているということです。

オンライン化によって、

- ウェブ会議の録画

- 電子データとしての経緯の保存

など、「後から検証できる客観的な手がかり」が増える側面もあります。

だからこそ、

- 公証人に伝える内容

- 事前に専門家と整理しておく事情

- 同席する証人や家族の関わり方

といった「プロセスの質」が、今まで以上に大切になります。

オンラインで作るか・対面で作るかを決める前に確認したいチェックポイント

オンライン公正証書遺言は、

- 公証役場が遠い

- 身体が不自由で移動が難しい

- 忙しくて何度も外出できない

といった方にとって、とても心強い新しい選択肢です。

ただ、「便利になった=簡単になった」わけではありません。

むしろ、

- 機材・環境のハードル

- 遺言能力をめぐる将来の紛争リスク

- データ化された手続きだからこそ、プロセスの説明責任が重くなること

を踏まえると、専門家と一緒に設計していく重要性は、以前よりも増しています。

オンラインか対面かを決める前に、次のような点を一度確認してみてください。

- 自分(または親)の体力・健康状態から見て、どの方式が負担が少ないか

- 必要なパソコンや機材を無理なく用意できるか

- 認知症や持病など、将来「遺言能力」が争われそうな要素がないか

- 家族にどこまで内容を共有しておくか(付言事項やビデオメッセージ等も含めて)

東京都新宿区北新宿の「司法書士シエン」では、

- 対面の公正証書遺言

- オンライン公正証書遺言(リモート方式)

のいずれについても、「法」と「お金」の両面から、事前設計と公証役場とのやり取りを一括サポートしています。

「うちの親の場合、オンラインと対面どちらがいいのか?」といったご相談からでも構いませんので、気になる方は早めにご相談ください。

執筆者情報

司法書士シエン

東京都新宿区北新宿1丁目8番22号斎藤ビル102

坂大一雄(ばんだいかずお)

・司法書士

・1級ファイナンシャルプランナー

・上級相続診断士

・民事信託士

相続・遺言・家族信託を中心に、「法」と「お金」の両面から、

ご家族が円満に次の世代へバトンを渡せるようお手伝いしています。

坂を負う人にまず寄り添い、大切な想いを明日の形へつなぐ司法書士(文鳥をこよなく愛しています)。

東京都新宿区・中野区を中心に、司法書士/1級ファイナンシャル・プランニング技能士/民事信託士/上級相続診断士の4つの視点を持つ専門家として活動しています。

法務と資金計画の両面から、ご家族の「安心」と「納得」をワンストップでサポート。対面相談を大切にしつつ、オンラインで「東京の実家・不動産」に関する全国からのご相談にも対応しています。

相続・生前対策は、ご家族ごとの状況整理が解決への第一歩です。

対面でのご相談はもちろん、遠方にお住まいで「東京での手続きが必要」という方も、まずは初回30分無料相談をご利用ください。専門家がワンストップで伴走いたします。

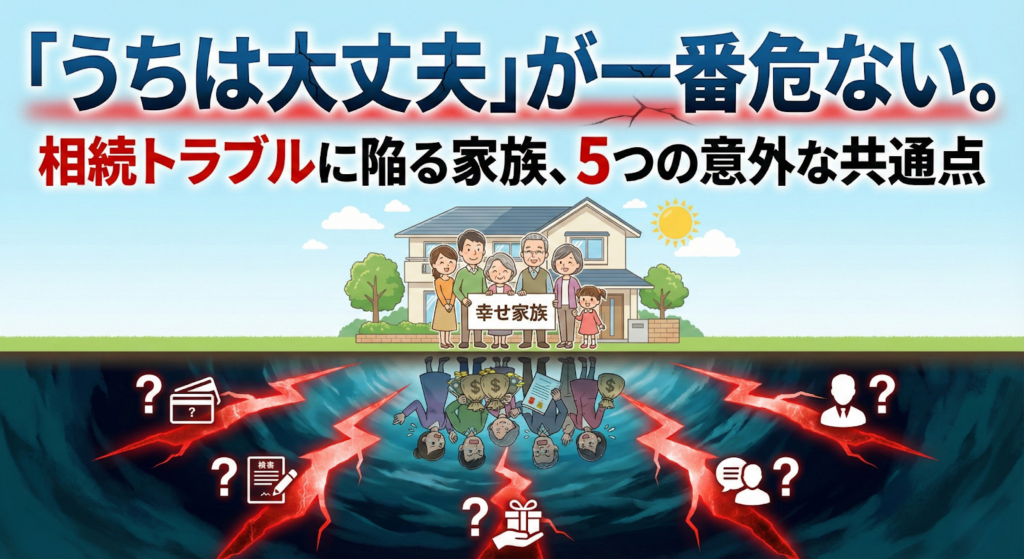

「うちは大丈夫」が一番危ない。相続トラブルに陥る家族、5つの意外な共通点

結論:相続税より「人間関係」を守る準備を、今すぐ始めてください

「うちは家族仲が良いから大丈夫」「もめるほどの財産はないから関係ない」

そう思って何も準備していないご家庭ほど、実は“争族(そうぞく)”のリスクが高くなります。

家庭裁判所に持ち込まれる遺産分割事件は、今や年間1万5,000件超。

その約8割は、遺産総額5,000万円以下の「ごく普通の家庭」で起きています。

さらに、1,000万円以下のケースが3割強を占めており、「相続税の心配がほとんどない家庭」が主戦場になっているのが現実です。

この記事では、

- なぜ「普通の家庭」ほど相続でもめやすいのか

- 相続トラブルに陥る家族に共通する5つのポイント

- 今日からできる、トラブルを防ぐための具体的な第一歩

を、相続・家族信託を専門とする司法書士・FPの立場からわかりやすく解説します。

「うちは大丈夫」と感じている方ほど、ぜひ最後まで目を通してみてください。

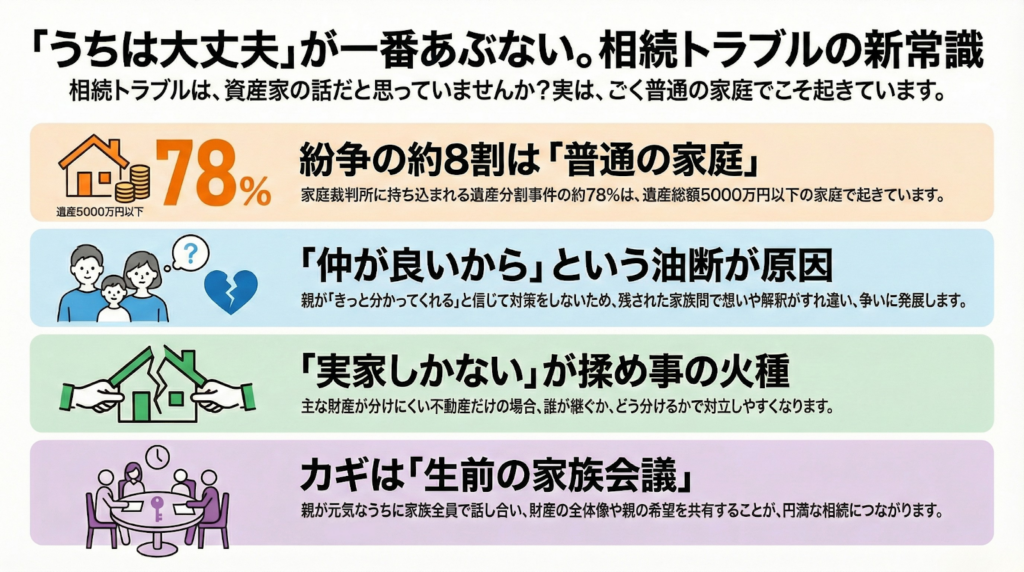

1. 相続トラブルは「資産家のドラマ」ではない

相続トラブルというと、豪邸や多額の財産をめぐるドラマのような世界を想像しがちです。

しかし、裁判所の統計を見ると、実際には次のような傾向があります。

- 遺産総額5,000万円以下の事件が、遺産分割調停・審判の約8割

- そのうち、1,000万円以下が3割強

つまり、

- 「相続税がかかるかどうか」ではなく

- 「限られた財産をどう分けるか」で、感情の対立が深刻化している

という構図です。

東京都新宿区でも、

- 「自宅と少しの預貯金しかない」

- 「相続税の心配はないはずだ」

とおっしゃるご家庭から、相続トラブルのご相談が確実に増えています。

トラブルは“特別なお金持ちの話”ではなく、“身近な話”になっている、という感覚を持っていただくことが大切です。

2. 相続トラブルに陥る家族、5つの意外な共通点

ここからは、実際の相談現場で見えてくる「もめやすい家族」の共通点を5つに整理してお伝えします。

どれか一つでも心当たりがあれば、早めに対策を始めるサインと考えてください。

① 「家族の仲が良い」という油断

一見すると不思議に聞こえるかもしれませんが、

「家族仲が良いから大丈夫」と信じているご家庭ほど、準備がまったくされていないことが多いです。

よくあるパターンは次の通りです。

- 親が

- 「子どもたちはきっとわかってくれる」

- 「あうんの呼吸で円満に分けてくれるはず」

と信じて、遺言書や生前の話し合いをしていない

- 「子どもたちはきっとわかってくれる」

- 子どもたちも

- 「まだ元気だし、今そんな話をするのは悪い気がする」

と、つい先送りしてしまう

- 「まだ元気だし、今そんな話をするのは悪い気がする」

その結果、親という「最後の調整役(ストッパー)」が亡くなった瞬間に、

- 「昔から自分の方が親の面倒を見てきた」と感じている子

- 「あの時お金を多く出してもらったのはそっちだ」と感じている子

それぞれの「心のメモ」が一気に表に出てきます。

ポイントは、

- 日常生活では「仲が良い家族」でも

- 相続という“いざという場面”では、人が普段とは違う顔を見せることがある

という、人間の難しさです。

仲が良いこと自体は素晴らしいことです。

ただし、「仲が良いから何もしなくていい」のではなく、

「仲が良い今だからこそ、冷静に準備できる」と考えるのが、安全な発想です。

② 「うちは資産家ではない」という致命的な誤解

次によくあるのが、

「うちは資産家じゃないので、相続の心配はあまりありません」

という言葉です。

ここには、次の2つの誤解があります。

- 誤解1:相続税がかからない家庭には、相続トラブルは起きない

- 誤解2:相続対策=相続税対策だと思い込んでいる

しかし実際には、

- 相続税は「いくら税金を払うか」という数字の問題

- トラブルは「どう分けるか」「誰が何を取ったと“感じる”か」という感情の問題

であり、まったく別次元です。

そして現場では、

- 資産1億円を超える家庭よりも

- 「自宅+預貯金数百万円〜数千万円」といった家庭の方が

むしろ、分け方の選択肢が限られる分、争いが激しくなりやすい印象があります。

「相続税がかからなさそう=安心」ではありません。

むしろ、「相続税がかからないからこそ、分け方がシビアになりやすい」と考えた方が、現実に合っています。

③ 分けられない財産、特に「実家」が火種になる

相続財産の中で特にトラブルの原因になりやすいのが、

不動産、とりわけ「親の自宅(実家)」です。

典型的なケースを挙げます。

- 相続財産のほとんどが、郊外の一戸建て(親の自宅)

- 相続人は、長男と長女の二人

- 長男は「この家に住み続けたい」と希望

この場合、本来は次のような整理が必要です。

- 長男が家を相続する場合

→ 長女に対して、法律上の相続分に見合う代償金を支払う必要がある - しかし、長男に代償金を支払うだけの資金がない

→ 結局、自宅を売却して現金で分けるしかなくなる

ここで起きるのが、

- 「親の思い出の詰まった家を手放したくない長男」

- 「自分の取り分をきちんと受け取りたい長女」

という、どちらの言い分も理解できるが、ぶつかってしまう状況です。

また、安易に共有名義にすることにも注意が必要です。

- 売却・建替え・担保設定には、共有者全員の同意が必要

- 一人でも反対すると身動きが取れない

- 共有者の一人が亡くなると、その子どもたちに権利が引き継がれ、

権利関係が雪だるま式に複雑化していく

さらに、地方の空き家や老朽化した実家の場合、

- 固定資産税だけが毎年かかる

- 台風等で瓦が落ちて隣家に被害が出た場合など、

「誰が責任を負うのか」で揉める

といった、「負動産」の争いも増えています。

不動産、とくに「実家」をどうするかは、

早い段階から家族で話し合い、必要であれば専門家を交えて設計しておくべき重要テーマです。

④ それぞれの「公平感」のズレが亀裂を生む

法律上の相続分は、民法で一律に決められています。

しかし、家族それぞれが心の中で感じている「公平感」はまったく別物です。

次のような場面は、現場でもよく見かけます。

- 長女

「私は10年間、実家でお父さんの介護をしてきた。

この家を私がもらうのは当然だと思う」 - 次男の妻

「でもお姉さん、ご主人の開業資金は、お義父さんが出してくれましたよね?」

ここから先は、もはや法律論ではありません。

- 介護の貢献(寄与分)

- 過去の援助や学費、開業資金など(特別受益)

といった話が入り混じり、

- 「あのとき〇〇してもらった」

- 「いや、それは当然の親の務めだ」

といった記憶と感情のぶつかり合いになってしまいます。

特にやっかいなのは、

- 相続人本人同士は何とか折り合いをつけようとしているのに

- それぞれの配偶者が介入した瞬間に、話が一気にこじれる

というパターンが非常に多いことです。

これを防ぐために、親の立場でできることは、

- 自分の考える「公平」を明文化すること

- 遺言書で「誰に何をどのように渡すか」を具体的に示す

- 付言事項で「なぜその分け方にしたのか」「介護や援助をどう評価しているか」を言葉で伝える

という二段構えです。

⑤ 目先の節税が、将来の負担を増やす「二次相続」の罠

最後は少し専門的な話ですが、節税を考えるなら絶対に外せないポイントです。

- 父が亡くなったとき → 一次相続

- その後、母が亡くなったとき → 二次相続

と呼びます。

一次相続でよく見られるのが、

「配偶者にほとんどを相続させて、相続税をゼロ(または最小)にする」

という考え方です。

たしかに「その時だけ」を見れば税額は抑えられます。

しかし、母が亡くなる二次相続では、

- 財産が母一人に集中している分、

- 子どもたちがまとめて大きな税負担を抱えることになりやすい

という落とし穴があります。

大事なのは、

- 一次相続と二次相続の合計の税負担を見て判断すること

- 「今ゼロにする」より、「家族全体としてムダのない形」を選ぶこと

です。

具体的な税額計算は、資産の内容や相続人の構成によって変わりますが、現場では、

- 「一次相続だけを見ると得に見えた選択」が

- 「二次相続まで含めてみると、数百万円以上の差になっていた」

というケースも珍しくありません。

相続は「一度きりのイベント」ではなく、「二回セット」で考えるものだと意識しておくと、判断を誤りにくくなります。

3. 今日からできる、相続トラブルを防ぐ3つのステップ

ここまで読んで「ちょっと不安になってきた」という方に向けて、

今日からできる具体的なステップを3つに絞ってお伝えします。

ステップ1:財産と家族関係を「見える化」する

まずは、難しく考えずに次のようなメモを作ってみてください。

- 現在の主な財産

- 自宅(土地・建物)

- 預貯金

- 生命保険

- その他の不動産・有価証券など

- 自宅(土地・建物)

- 相続人になりうる人

- 配偶者

- 子ども

- 前妻の子どもがいるかどうか など

- 配偶者

紙1枚でも構いません。

「何が、どれくらいあって、だれが関わるのか」を書き出すだけで、

相続トラブルの芽がどこに潜んでいるか、おおよそのイメージがつかめます。

ステップ2:元気なうちに「家族会議」を一度開く

次に、勇気を出して一度「家族会議」の機会をつくってみてください。

- 自宅や実家をどうしたいか

- 誰にどんな形で財産を残したいと考えているか

- 介護や老後の生活について、どんな不安があるか

などを、雑談レベルでもいいので、言葉にすること自体が大切です。

「縁起でもないから」と一切話題にしないまま時間だけが過ぎてしまうと、

いざという時には、そもそも話し合える場が残っていない…ということになりかねません。

ステップ3:話し合いの内容を「遺言書」に落とし込む

家族会議で見えてきたことを、可能であれば遺言書という形にまとめることをおすすめします。

- 自筆証書遺言でも、公正証書遺言でも構いません

- 重要なのは、親の考えが「文書」として残っていることです

さらに、遺言書の最後に付言事項(メッセージ)として、

- なぜこの分け方にしたのか

- 介護やこれまでの援助について、どう感謝しているのか

- 兄弟姉妹同士でこれからも仲良くしてほしい、という想い

を丁寧な言葉で残しておくと、

残されたご家族にとって大きな心の支えになります。

4. まとめ:本当の「仲の良さ」とは、将来の話ができること

最後に、あらためてお聞きしたいことがあります。

あなたの家族の「仲の良さ」は、

未来まで見据えた明確な意思疎通に基づいていますか?

それとも、「縁起でもない」と大切な話題を避けているだけでしょうか?

相続対策は、家族を疑う行為ではありません。

むしろ、「家族の絆を守るための健康診断」のようなものだと考えてください。

- 今は何もトラブルがなくても

- 見えないリスクを早めに見つけておくことで

- 将来の「重い病気(=争族)」を防ぐことができます

東京都新宿区の家族信託・相続専門「司法書士シエン」では、

- 普通のご家庭で起きやすい相続トラブルの予防策

- 実家・不動産をどう扱うかを含めた相続設計

- 一次相続・二次相続を踏まえた、相続税と資産承継のシミュレーション

などについて、司法書士・1級ファイナンシャルプランナー・上級相続診断士・民事信託士として、

法律面とお金の両面からサポートしています。

「うちは大丈夫」と思っている今こそ、

一度、ご家族の未来について一緒に整理してみませんか。

執筆者情報

司法書士シエン

東京都新宿区北新宿1丁目8番22号 斎藤ビル102

坂大一雄(ばんだい かずお)

・司法書士

・1級ファイナンシャルプランナー

・上級相続診断士

・民事信託士

相続・遺言・家族信託を中心に、「法」と「お金」の両面から、

ご家族が円満に次の世代へバトンを渡せるようお手伝いしています。

坂を負う人にまず寄り添い、大切な想いを明日の形へつなぐ司法書士(文鳥をこよなく愛しています)。

東京都新宿区・中野区を中心に、司法書士/1級ファイナンシャル・プランニング技能士/民事信託士/上級相続診断士の4つの視点を持つ専門家として活動しています。

法務と資金計画の両面から、ご家族の「安心」と「納得」をワンストップでサポート。対面相談を大切にしつつ、オンラインで「東京の実家・不動産」に関する全国からのご相談にも対応しています。

相続・生前対策は、ご家族ごとの状況整理が解決への第一歩です。

対面でのご相談はもちろん、遠方にお住まいで「東京での手続きが必要」という方も、まずは初回30分無料相談をご利用ください。専門家がワンストップで伴走いたします。