結論:相続税より「人間関係」を守る準備を、今すぐ始めてください

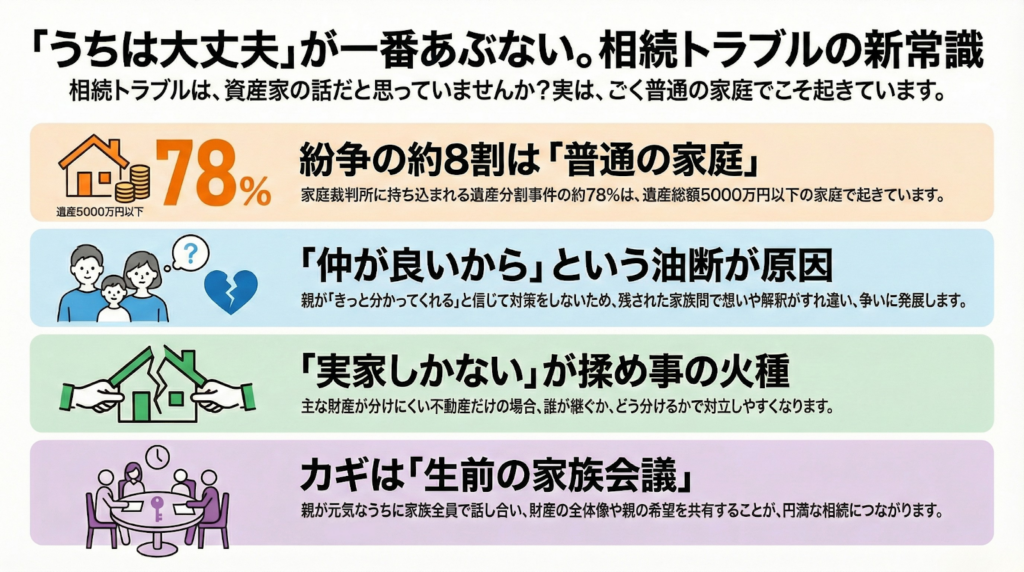

「うちは家族仲が良いから大丈夫」「もめるほどの財産はないから関係ない」

そう思って何も準備していないご家庭ほど、実は“争族(そうぞく)”のリスクが高くなります。

家庭裁判所に持ち込まれる遺産分割事件は、今や年間1万5,000件超。

その約8割は、遺産総額5,000万円以下の「ごく普通の家庭」で起きています。

さらに、1,000万円以下のケースが3割強を占めており、「相続税の心配がほとんどない家庭」が主戦場になっているのが現実です。

この記事では、

- なぜ「普通の家庭」ほど相続でもめやすいのか

- 相続トラブルに陥る家族に共通する5つのポイント

- 今日からできる、トラブルを防ぐための具体的な第一歩

を、相続・家族信託を専門とする司法書士・FPの立場からわかりやすく解説します。

「うちは大丈夫」と感じている方ほど、ぜひ最後まで目を通してみてください。

1. 相続トラブルは「資産家のドラマ」ではない

相続トラブルというと、豪邸や多額の財産をめぐるドラマのような世界を想像しがちです。

しかし、裁判所の統計を見ると、実際には次のような傾向があります。

- 遺産総額5,000万円以下の事件が、遺産分割調停・審判の約8割

- そのうち、1,000万円以下が3割強

つまり、

- 「相続税がかかるかどうか」ではなく

- 「限られた財産をどう分けるか」で、感情の対立が深刻化している

という構図です。

東京都新宿区でも、

- 「自宅と少しの預貯金しかない」

- 「相続税の心配はないはずだ」

とおっしゃるご家庭から、相続トラブルのご相談が確実に増えています。

トラブルは“特別なお金持ちの話”ではなく、“身近な話”になっている、という感覚を持っていただくことが大切です。

2. 相続トラブルに陥る家族、5つの意外な共通点

ここからは、実際の相談現場で見えてくる「もめやすい家族」の共通点を5つに整理してお伝えします。

どれか一つでも心当たりがあれば、早めに対策を始めるサインと考えてください。

① 「家族の仲が良い」という油断

一見すると不思議に聞こえるかもしれませんが、

「家族仲が良いから大丈夫」と信じているご家庭ほど、準備がまったくされていないことが多いです。

よくあるパターンは次の通りです。

- 親が

- 「子どもたちはきっとわかってくれる」

- 「あうんの呼吸で円満に分けてくれるはず」

と信じて、遺言書や生前の話し合いをしていない

- 「子どもたちはきっとわかってくれる」

- 子どもたちも

- 「まだ元気だし、今そんな話をするのは悪い気がする」

と、つい先送りしてしまう

- 「まだ元気だし、今そんな話をするのは悪い気がする」

その結果、親という「最後の調整役(ストッパー)」が亡くなった瞬間に、

- 「昔から自分の方が親の面倒を見てきた」と感じている子

- 「あの時お金を多く出してもらったのはそっちだ」と感じている子

それぞれの「心のメモ」が一気に表に出てきます。

ポイントは、

- 日常生活では「仲が良い家族」でも

- 相続という“いざという場面”では、人が普段とは違う顔を見せることがある

という、人間の難しさです。

仲が良いこと自体は素晴らしいことです。

ただし、「仲が良いから何もしなくていい」のではなく、

「仲が良い今だからこそ、冷静に準備できる」と考えるのが、安全な発想です。

② 「うちは資産家ではない」という致命的な誤解

次によくあるのが、

「うちは資産家じゃないので、相続の心配はあまりありません」

という言葉です。

ここには、次の2つの誤解があります。

- 誤解1:相続税がかからない家庭には、相続トラブルは起きない

- 誤解2:相続対策=相続税対策だと思い込んでいる

しかし実際には、

- 相続税は「いくら税金を払うか」という数字の問題

- トラブルは「どう分けるか」「誰が何を取ったと“感じる”か」という感情の問題

であり、まったく別次元です。

そして現場では、

- 資産1億円を超える家庭よりも

- 「自宅+預貯金数百万円〜数千万円」といった家庭の方が

むしろ、分け方の選択肢が限られる分、争いが激しくなりやすい印象があります。

「相続税がかからなさそう=安心」ではありません。

むしろ、「相続税がかからないからこそ、分け方がシビアになりやすい」と考えた方が、現実に合っています。

③ 分けられない財産、特に「実家」が火種になる

相続財産の中で特にトラブルの原因になりやすいのが、

不動産、とりわけ「親の自宅(実家)」です。

典型的なケースを挙げます。

- 相続財産のほとんどが、郊外の一戸建て(親の自宅)

- 相続人は、長男と長女の二人

- 長男は「この家に住み続けたい」と希望

この場合、本来は次のような整理が必要です。

- 長男が家を相続する場合

→ 長女に対して、法律上の相続分に見合う代償金を支払う必要がある - しかし、長男に代償金を支払うだけの資金がない

→ 結局、自宅を売却して現金で分けるしかなくなる

ここで起きるのが、

- 「親の思い出の詰まった家を手放したくない長男」

- 「自分の取り分をきちんと受け取りたい長女」

という、どちらの言い分も理解できるが、ぶつかってしまう状況です。

また、安易に共有名義にすることにも注意が必要です。

- 売却・建替え・担保設定には、共有者全員の同意が必要

- 一人でも反対すると身動きが取れない

- 共有者の一人が亡くなると、その子どもたちに権利が引き継がれ、

権利関係が雪だるま式に複雑化していく

さらに、地方の空き家や老朽化した実家の場合、

- 固定資産税だけが毎年かかる

- 台風等で瓦が落ちて隣家に被害が出た場合など、

「誰が責任を負うのか」で揉める

といった、「負動産」の争いも増えています。

不動産、とくに「実家」をどうするかは、

早い段階から家族で話し合い、必要であれば専門家を交えて設計しておくべき重要テーマです。

④ それぞれの「公平感」のズレが亀裂を生む

法律上の相続分は、民法で一律に決められています。

しかし、家族それぞれが心の中で感じている「公平感」はまったく別物です。

次のような場面は、現場でもよく見かけます。

- 長女

「私は10年間、実家でお父さんの介護をしてきた。

この家を私がもらうのは当然だと思う」 - 次男の妻

「でもお姉さん、ご主人の開業資金は、お義父さんが出してくれましたよね?」

ここから先は、もはや法律論ではありません。

- 介護の貢献(寄与分)

- 過去の援助や学費、開業資金など(特別受益)

といった話が入り混じり、

- 「あのとき〇〇してもらった」

- 「いや、それは当然の親の務めだ」

といった記憶と感情のぶつかり合いになってしまいます。

特にやっかいなのは、

- 相続人本人同士は何とか折り合いをつけようとしているのに

- それぞれの配偶者が介入した瞬間に、話が一気にこじれる

というパターンが非常に多いことです。

これを防ぐために、親の立場でできることは、

- 自分の考える「公平」を明文化すること

- 遺言書で「誰に何をどのように渡すか」を具体的に示す

- 付言事項で「なぜその分け方にしたのか」「介護や援助をどう評価しているか」を言葉で伝える

という二段構えです。

⑤ 目先の節税が、将来の負担を増やす「二次相続」の罠

最後は少し専門的な話ですが、節税を考えるなら絶対に外せないポイントです。

- 父が亡くなったとき → 一次相続

- その後、母が亡くなったとき → 二次相続

と呼びます。

一次相続でよく見られるのが、

「配偶者にほとんどを相続させて、相続税をゼロ(または最小)にする」

という考え方です。

たしかに「その時だけ」を見れば税額は抑えられます。

しかし、母が亡くなる二次相続では、

- 財産が母一人に集中している分、

- 子どもたちがまとめて大きな税負担を抱えることになりやすい

という落とし穴があります。

大事なのは、

- 一次相続と二次相続の合計の税負担を見て判断すること

- 「今ゼロにする」より、「家族全体としてムダのない形」を選ぶこと

です。

具体的な税額計算は、資産の内容や相続人の構成によって変わりますが、現場では、

- 「一次相続だけを見ると得に見えた選択」が

- 「二次相続まで含めてみると、数百万円以上の差になっていた」

というケースも珍しくありません。

相続は「一度きりのイベント」ではなく、「二回セット」で考えるものだと意識しておくと、判断を誤りにくくなります。

3. 今日からできる、相続トラブルを防ぐ3つのステップ

ここまで読んで「ちょっと不安になってきた」という方に向けて、

今日からできる具体的なステップを3つに絞ってお伝えします。

ステップ1:財産と家族関係を「見える化」する

まずは、難しく考えずに次のようなメモを作ってみてください。

- 現在の主な財産

- 自宅(土地・建物)

- 預貯金

- 生命保険

- その他の不動産・有価証券など

- 自宅(土地・建物)

- 相続人になりうる人

- 配偶者

- 子ども

- 前妻の子どもがいるかどうか など

- 配偶者

紙1枚でも構いません。

「何が、どれくらいあって、だれが関わるのか」を書き出すだけで、

相続トラブルの芽がどこに潜んでいるか、おおよそのイメージがつかめます。

ステップ2:元気なうちに「家族会議」を一度開く

次に、勇気を出して一度「家族会議」の機会をつくってみてください。

- 自宅や実家をどうしたいか

- 誰にどんな形で財産を残したいと考えているか

- 介護や老後の生活について、どんな不安があるか

などを、雑談レベルでもいいので、言葉にすること自体が大切です。

「縁起でもないから」と一切話題にしないまま時間だけが過ぎてしまうと、

いざという時には、そもそも話し合える場が残っていない…ということになりかねません。

ステップ3:話し合いの内容を「遺言書」に落とし込む

家族会議で見えてきたことを、可能であれば遺言書という形にまとめることをおすすめします。

- 自筆証書遺言でも、公正証書遺言でも構いません

- 重要なのは、親の考えが「文書」として残っていることです

さらに、遺言書の最後に付言事項(メッセージ)として、

- なぜこの分け方にしたのか

- 介護やこれまでの援助について、どう感謝しているのか

- 兄弟姉妹同士でこれからも仲良くしてほしい、という想い

を丁寧な言葉で残しておくと、

残されたご家族にとって大きな心の支えになります。

4. まとめ:本当の「仲の良さ」とは、将来の話ができること

最後に、あらためてお聞きしたいことがあります。

あなたの家族の「仲の良さ」は、

未来まで見据えた明確な意思疎通に基づいていますか?

それとも、「縁起でもない」と大切な話題を避けているだけでしょうか?

相続対策は、家族を疑う行為ではありません。

むしろ、「家族の絆を守るための健康診断」のようなものだと考えてください。

- 今は何もトラブルがなくても

- 見えないリスクを早めに見つけておくことで

- 将来の「重い病気(=争族)」を防ぐことができます

東京都新宿区の家族信託・相続専門「司法書士シエン」では、

- 普通のご家庭で起きやすい相続トラブルの予防策

- 実家・不動産をどう扱うかを含めた相続設計

- 一次相続・二次相続を踏まえた、相続税と資産承継のシミュレーション

などについて、司法書士・1級ファイナンシャルプランナー・上級相続診断士・民事信託士として、

法律面とお金の両面からサポートしています。

「うちは大丈夫」と思っている今こそ、

一度、ご家族の未来について一緒に整理してみませんか。

執筆者情報

司法書士シエン

東京都新宿区北新宿1丁目8番22号 斎藤ビル102

坂大一雄(ばんだい かずお)

・司法書士

・1級ファイナンシャルプランナー

・上級相続診断士

・民事信託士

相続・遺言・家族信託を中心に、「法」と「お金」の両面から、

ご家族が円満に次の世代へバトンを渡せるようお手伝いしています。

坂を負う人にまず寄り添い、大切な想いを明日の形へつなぐ司法書士(文鳥をこよなく愛しています)。

東京都新宿区・中野区を中心に、司法書士/1級ファイナンシャル・プランニング技能士/民事信託士/上級相続診断士の4つの視点を持つ専門家として活動しています。

法務と資金計画の両面から、ご家族の「安心」と「納得」をワンストップでサポート。対面相談を大切にしつつ、オンラインで「東京の実家・不動産」に関する全国からのご相談にも対応しています。

相続・生前対策は、ご家族ごとの状況整理が解決への第一歩です。

対面でのご相談はもちろん、遠方にお住まいで「東京での手続きが必要」という方も、まずは初回30分無料相談をご利用ください。専門家がワンストップで伴走いたします。